撰文 / 《财经天下》周刊作者 李丹 赵子坤 编辑 / 陈芳

《李宁惊梦》中曾披露过一个细节:彼时还未重回公司管理层的李宁破例参加了一次高层会议。会上,李宁本人不禁问:为什么晋江品牌两三年就能追上我们?

李宁口中的晋江品牌,指的是福建晋江人丁世忠创立的安踏。这家起家于外贸代工的小厂,比李宁晚一年成立,却沿着李宁的路径,在 30 多年内,一步步追赶李宁,最终全面反超李宁,如今两家已不是一个量级。

8 月 23 日,安踏发布了 2022 年半年报,总收入同比增长 13.8% 至 259.7 亿元,首次超过了耐克中国,问鼎中国运动鞋服品牌老大的宝座,是李宁营收的 2.1 倍。李宁想要追上安踏,中间差着 2.38 个特步,上半年李宁和特步的营收分别为 124.1 亿元和 56.8 亿元。

安踏和李宁的差距,是从 2012 年开始拉开的。这一年,包括李宁在内的诸多运动鞋服品牌还困在库存高企的危机中,但安踏受影响相对较小,营收首次超过了李宁。此后,安踏通过不断 “买买买” 的路线,找到了新的增长曲线,自此业绩扶摇直上,李宁与它的差距也越拉越大。

差了两个多特步

过去几十年间,中国运动鞋服品牌市场一直由两条主线贯穿:一条是以李宁、安踏为代表的国产品牌,对战耐克、阿迪达斯这两大国际巨头;另一条则是李宁和安踏之间的缠斗。

而经过多年厮杀后,战局变得清晰,如今安踏已经不把李宁当竞争对手了。一位安踏内部人士直言,“与友商不在一个量级。”

安踏人这么说是有底气的,8 月 23 日,安踏递交的 2022 年上半年成绩单显示,其上半年实现营收 259.7 亿元,同比增长 13.8%,再次把李宁远远甩在了身后。

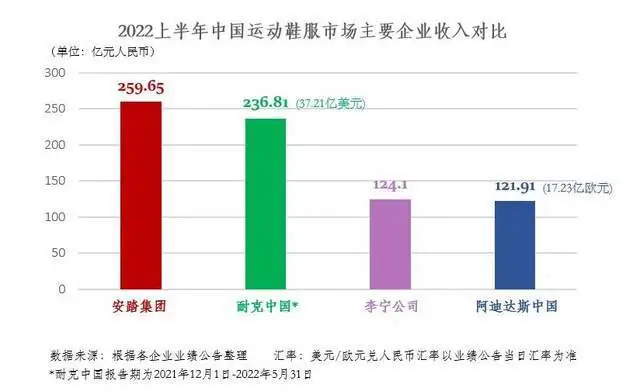

为了让 “对比” 清晰可见,安踏甚至做出了自家和李宁、耐克中国、阿迪达斯中国同期收入的对比图。

按照这张对比图,安踏集团上半年的总营收位列第一,比第二名耐克中国高出 22.84 亿元,是第三名李宁公司的 2.09 倍,是第四名阿迪达斯中国的 2.13 倍。对比图想要传达的意思很明确:其一,安踏首次完成了对耐克的超越,夺得了中国运动鞋服老大的宝座;其二,安踏和李宁、阿迪达斯的差距更明显了。

《李宁惊梦》中曾披露过一个细节:彼时还未重回公司管理层的李宁破例参加了一次高层会议。会上,李宁本人不禁问:为什么晋江品牌两三年就能追上我们?

李宁口中的晋江品牌,指的是福建晋江人丁世忠创立的安踏。这家起家于外贸代工的小厂,比李宁晚一年成立,却沿着李宁的路径,在 30 多年内,一步步追赶李宁,最终全面反超李宁,如今两家已不是一个量级。

8 月 23 日,安踏发布了 2022 年半年报,总收入同比增长 13.8% 至 259.7 亿元,首次超过了耐克中国,问鼎中国运动鞋服品牌老大的宝座,是李宁营收的 2.1 倍。李宁想要追上安踏,中间差着 2.38 个特步,上半年李宁和特步的营收分别为 124.1 亿元和 56.8 亿元。

安踏和李宁的差距,是从 2012 年开始拉开的。这一年,包括李宁在内的诸多运动鞋服品牌还困在库存高企的危机中,但安踏受影响相对较小,营收首次超过了李宁。此后,安踏通过不断 “买买买” 的路线,找到了新的增长曲线,自此业绩扶摇直上,李宁与它的差距也越拉越大。

差了两个多特步

过去几十年间,中国运动鞋服品牌市场一直由两条主线贯穿:一条是以李宁、安踏为代表的国产品牌,对战耐克、阿迪达斯这两大国际巨头;另一条则是李宁和安踏之间的缠斗。

而经过多年厮杀后,战局变得清晰,如今安踏已经不把李宁当竞争对手了。一位安踏内部人士直言,“与友商不在一个量级。”

安踏人这么说是有底气的,8 月 23 日,安踏递交的 2022 年上半年成绩单显示,其上半年实现营收 259.7 亿元,同比增长 13.8%,再次把李宁远远甩在了身后。

为了让 “对比” 清晰可见,安踏甚至做出了自家和李宁、耐克中国、阿迪达斯中国同期收入的对比图。

按照这张对比图,安踏集团上半年的总营收位列第一,比第二名耐克中国高出 22.84 亿元,是第三名李宁公司的 2.09 倍,是第四名阿迪达斯中国的 2.13 倍。对比图想要传达的意思很明确:其一,安踏首次完成了对耐克的超越,夺得了中国运动鞋服老大的宝座;其二,安踏和李宁、阿迪达斯的差距更明显了。

图 / 安踏

一时间,资本市场欢欣雀跃。半年报发布当天,港股上市公司安踏体育股价报收 92 港元 / 股,涨幅 4.01%。8 月 24 日,其股价继续拉升,收于 95.65 港元 / 股,总市值接近 2600 亿港元。 安踏、李宁换了个天地,也不过是十年前的事,如果把时间维度拉长到 20 年,局面截然不同,那时还是李宁的天下。 《财经天下》周刊查询财报数据发现,李宁公司上市的 2004 年,其年营收高达 18.78 亿元,同比增长 47.16%。可以说,这时李宁是中国运动鞋服领域绝对的老大,它的晋江同行们此时的体量不过在几亿元左右。安踏这一年营收只有 3.12 亿元,李宁营收是它的 6 倍多。 李宁公司领跑的局面一直延续到 2010 年,2004 年到 2010 年这几年,李宁每年营收都是安踏的好几倍,每年比安踏高出十几亿元到 20 多亿元之间,安踏在李宁面前,就是一个小老弟。 其中,2008 年是一个关键节点。这年李宁本人在北京奥运会上点燃的火炬,将整个中国运动鞋服市场带向了大干快上的道路,觉得在奥运会的带领下,全民健身的商机无限。 为此,各大运动鞋服品牌的做法是,开足马力生产,然后把货压给经销商,就算完成了业绩,他们此时还不关心产品是不是真正卖向了市场。效果也很显著,2008 年李宁公司 66.9 亿元的营收相当于在五年内翻了四倍多。安踏也飙增至 46.27 亿元,是 2004 年营收的 30 多倍。 此时,各大运动鞋服品牌还没意识到危险已经悄然埋下,货这么压下去总有一天会出问题的。2010 年,李宁公司迎来了自己的高光时刻,营收高达 94.79 亿元。没想到,正当全公司上下向百亿目标冲刺时,局面急转而下。此后,以李宁公司为代表的运动鞋服品牌经历了多年的渠道阵痛期,每年核心攻克的难题就是怎么把渠道高库存难题降下去。 这轮行业调整,拉开了运动鞋服品牌洗牌的大幕。千载难逢的弯道超车机遇,谁抓住了谁就能引领市场。在这个过程中,安踏率先走出了困局,所谓船小好掉头,安踏受影响的程度也相对较小。2011 年,趁着李宁下滑,安踏将两家公司之间的差距缩小至 0.24 亿元。2012 年,凭借降幅比李宁小,安踏首次在营收上超过李宁,76.23 亿元的营收比李宁高出 9.47 亿元。 此后十年,安踏越来越稳,与李宁的差距也越拉越大。 《财经天下》周刊梳理发现,2013 年安踏比李宁营收高 14.57 亿元,2014 年这个数字变成 21.95 亿元,2015 年差距扩大至 40.37 亿元,2016 年变为 53.31 亿元,2017 年涨至 78.18 亿元,2018 年首次突破百亿大关达 135.89 亿元,2019 年则突破了两百亿达 200.58 亿元,2020 年超 210.55 亿元,2021 年高 267.56 亿元,画出了不断向上的曲线。 今年上半年,安踏营收比李宁高 135.55 亿元,而去年同期这个数据是 126.15 亿元,差距再次拉大。

十年努力,安踏已经把李宁远远地甩在了身后,时至今日,李宁想要重新追上安踏,还差两个多特步,上半年特步卖了 56.8 亿元。

安踏向上,李宁向下

李宁失去 “大哥” 位置,要从 2008 年奥运会的冠名权的旁落算起。

2008 年,在奥运会的带动下,中国运动鞋服品牌迎来了发展高峰期,总市场规模超千亿(1039 亿元)。当时,站在舞台中央的李宁,以 9% 的市场份额居第一。

彼时,阿迪达斯结束了李宁连续四届赞助中国奥运代表团的历史。李宁本人也不得不身穿阿迪达斯运动服点燃火炬。

此后,因发展过猛,运动鞋服供过于求,行业整体爆发库存危机,大店模式进展受限,业绩下滑、闭店清仓成为李宁等一批运动鞋服品牌的共同命运。此时,率先调整过来的安踏开始搭建品牌矩阵,收购了日后的 “现金奶牛” FILA,给超越李宁打下了基础。

2009 年,安踏从百丽集团收购了亏损严重的意大利运动品牌 FILA,试图切入中高端市场。幸运的是,FILA 刚好赶上了运动休闲潮流,不仅在安踏手里扭亏为盈,还一度占据了集团营收的半壁江山。

目前,安踏在财报中将业务细分为三大板块:安踏主品牌、FILA,以及包括迪桑特、可隆等在内的 “所有其他品牌”。与李宁公司营收靠李宁品牌不同,安踏手握两张大牌,一个是安踏,另一个是 FILA。

2022 年上半年,安踏品牌营收为 133.6 亿元,对安踏总营收的贡献度为 51.5%;FILA 营收为 107.77 亿元,对安踏总营收的贡献度是 41.5%。仅买回来的 FILA 体量都能与李宁公司不相上下。

这些年,尝到 FILA 甜头的安踏在 “买买买” 的道路上一往无前,先后以收购或者合作的方式将日本高端冬季运动品牌迪桑特(Descente)、韩国户外品牌可隆(Kolon Sport)、芬兰体育用品公司亚玛芬(Amer Sports)的中国业务经营权收入囊中。

今年上半年,包括迪桑特、可隆在内的 “所有其他品牌” 给安踏贡献了 18.3 亿元的营收,同比增长 29.9%。

与安踏相反,李宁似乎在战略发展上出现了判断失误,让局面急转而下。

2010 年,向百亿目标冲刺的李宁,发动了声势浩大的 “90 后李宁” 新品牌推广,用进一线、打高端、全面提价等动作,试图从年轻消费群中取得更多的市场份额以保持业绩的持续高增长。但此举最终失败了,李宁渠道库存高居不下,基本盘受到影响,2011 年至 2013 年营收连续三年出现大幅下滑,2012 年更是陷入巨亏 19.79 亿元的窘境,此后两年依旧亏损 11.73 亿元。

2012 年,安踏一举拿下伦敦奥运会的中国代表团赞助权,李宁彻底坐不住了。恰逢中国篮球发展黄金期,CBA 可以说是国内体育圈热度最高的联赛,安踏与 CBA 装备赞助合约刚好到期,给出了 3 年 6000 万的续约报价。“心急” 的李宁,豪掷 5 年 20 亿的天价合同,拿下 CBA 联赛的装备赞助权。

后来的业绩说明,CBA 联赛的市场价值和曝光度被高估了,这笔合约期间,李宁亏损惨重。

痛定思痛的李宁,随后找到了一个新发展策略,紧盯国潮概念,打出中国李宁的标签。2018 年,李宁成为第一个登上纽约时装周 T 台的中国运动服装品牌,“中国李宁” 一炮而响,把红底白字的方块字变成了潮流象征,吸引来了李宁最想要的那一批年轻人,街头上穿 “中国李宁” 衣服的年轻人越来越多。

今年上半年,安踏营收比李宁高 135.55 亿元,而去年同期这个数据是 126.15 亿元,差距再次拉大。

十年努力,安踏已经把李宁远远地甩在了身后,时至今日,李宁想要重新追上安踏,还差两个多特步,上半年特步卖了 56.8 亿元。

安踏向上,李宁向下

李宁失去 “大哥” 位置,要从 2008 年奥运会的冠名权的旁落算起。

2008 年,在奥运会的带动下,中国运动鞋服品牌迎来了发展高峰期,总市场规模超千亿(1039 亿元)。当时,站在舞台中央的李宁,以 9% 的市场份额居第一。

彼时,阿迪达斯结束了李宁连续四届赞助中国奥运代表团的历史。李宁本人也不得不身穿阿迪达斯运动服点燃火炬。

此后,因发展过猛,运动鞋服供过于求,行业整体爆发库存危机,大店模式进展受限,业绩下滑、闭店清仓成为李宁等一批运动鞋服品牌的共同命运。此时,率先调整过来的安踏开始搭建品牌矩阵,收购了日后的 “现金奶牛” FILA,给超越李宁打下了基础。

2009 年,安踏从百丽集团收购了亏损严重的意大利运动品牌 FILA,试图切入中高端市场。幸运的是,FILA 刚好赶上了运动休闲潮流,不仅在安踏手里扭亏为盈,还一度占据了集团营收的半壁江山。

目前,安踏在财报中将业务细分为三大板块:安踏主品牌、FILA,以及包括迪桑特、可隆等在内的 “所有其他品牌”。与李宁公司营收靠李宁品牌不同,安踏手握两张大牌,一个是安踏,另一个是 FILA。

2022 年上半年,安踏品牌营收为 133.6 亿元,对安踏总营收的贡献度为 51.5%;FILA 营收为 107.77 亿元,对安踏总营收的贡献度是 41.5%。仅买回来的 FILA 体量都能与李宁公司不相上下。

这些年,尝到 FILA 甜头的安踏在 “买买买” 的道路上一往无前,先后以收购或者合作的方式将日本高端冬季运动品牌迪桑特(Descente)、韩国户外品牌可隆(Kolon Sport)、芬兰体育用品公司亚玛芬(Amer Sports)的中国业务经营权收入囊中。

今年上半年,包括迪桑特、可隆在内的 “所有其他品牌” 给安踏贡献了 18.3 亿元的营收,同比增长 29.9%。

与安踏相反,李宁似乎在战略发展上出现了判断失误,让局面急转而下。

2010 年,向百亿目标冲刺的李宁,发动了声势浩大的 “90 后李宁” 新品牌推广,用进一线、打高端、全面提价等动作,试图从年轻消费群中取得更多的市场份额以保持业绩的持续高增长。但此举最终失败了,李宁渠道库存高居不下,基本盘受到影响,2011 年至 2013 年营收连续三年出现大幅下滑,2012 年更是陷入巨亏 19.79 亿元的窘境,此后两年依旧亏损 11.73 亿元。

2012 年,安踏一举拿下伦敦奥运会的中国代表团赞助权,李宁彻底坐不住了。恰逢中国篮球发展黄金期,CBA 可以说是国内体育圈热度最高的联赛,安踏与 CBA 装备赞助合约刚好到期,给出了 3 年 6000 万的续约报价。“心急” 的李宁,豪掷 5 年 20 亿的天价合同,拿下 CBA 联赛的装备赞助权。

后来的业绩说明,CBA 联赛的市场价值和曝光度被高估了,这笔合约期间,李宁亏损惨重。

痛定思痛的李宁,随后找到了一个新发展策略,紧盯国潮概念,打出中国李宁的标签。2018 年,李宁成为第一个登上纽约时装周 T 台的中国运动服装品牌,“中国李宁” 一炮而响,把红底白字的方块字变成了潮流象征,吸引来了李宁最想要的那一批年轻人,街头上穿 “中国李宁” 衣服的年轻人越来越多。

图 / 李宁官微

今年上半年,不同于安踏将三大板块单拎出来,李宁财报把重点放在了渠道上。2022 年上半年,李宁在渠道优化方面主要做了两件事:其一,推动旗舰店、标杆店等高效大店落地,并加大购物中心、奥莱渠道拓展;其二,形成与商业体集团的沟通协商机制,优化渠道成本。 财报数据显示,截至 2022 年 6 月 30 日,李宁在特许经销商、直接经营销售和电子商务三大渠道的销售收入都有所上涨,涨幅分别为 28%、11% 和 19%。在此背景下,今年上半年李宁营收大增 21.69% 至 124.1 亿元。 这当然离不开冬奥会的助推作用,李宁在财报中表示,公司借助了冬奥背景,积极打造品牌体验价值,完善营销策略,把握住了业务发展机遇。安踏也不例外,在长达 100 页的中期报告里,安踏特意把谷爱凌放在了第 7 页,紧跟业绩摘要,比公司业务模式介绍都靠前。可以想见,押注冬奥,对安踏的重要意义。 值得注意的是,目前落后于人的李宁,也开始效仿安踏的 “买买买” 模式,先后将堡狮龙、意大利品牌铁狮东尼、英伦鞋履品牌 Clarks 收入囊中。 从最近八年的营收数据看,李宁早已止跌回升,发展策略已经奏效,但无奈安踏的增速更快,这导致两家差距越来越明显。 两家毛利率下滑背后 尽管安踏以傲人的营收数据,一时风光无限,但仍然难掩其增收不增利的困境。今年上半年,与营收双位数增长不同,安踏归属于母公司的净利润同比下滑 6.56% 至 35.88 亿元。李宁上半年营收净利润双增长背后,也有隐忧。 两家的毛利率都在下滑。财报数据显示,2022 年上半年,安踏集团的毛利率约为 62%,比上年同期减少 1.2%,主要由 FILA 毛利率同比下降 3.7% 所致。而李宁的同期毛利率也出现了下滑,为 50%。去年上半年,这一数据是 55.9%。 对于 FILA 品牌毛利率下滑,安踏集团解释称,由于疫情,主要布局高线城市的 FILA “是集团内部业务受影响最大的品牌”,闭店率最高达到了 30%。与此同时,FILA 在疫情期间还加大了零售折扣,再叠加全球原材料价格上涨,导致产品成本率有所增加。 一个事实是,长年被视作安踏 “现金奶牛” 的 FILA,在经过前些年的爆发式增长之后,已经开始触及天花板,2022 年上半年营收同比减少 0.5%。据一位接近安踏的人士透露,FILA 现在对其目标群体(年轻人)的吸引力在下降,反倒是 30~35 岁这个年龄段的消费者会多一些。 针对 FILA 增长乏力,安踏回复《财经天下》周刊称,经过 5~6 年的狂飙突进,FILA 的规模已经达到了 200~300 亿水平,“从全球市场来看,在 30 亿美元规模以上体量的品牌,还能保持高速增长的几乎没有”。未来,FILA 将聚焦做深细分品类,同时保持一二线城市门店的平均店效和坪效水平。 一位业内人士坦言,FILA 的体量已经足够大,再想保持过去的高增长,是一件很困难的事情,速度降下来是早晚的事,接下来要看安踏集团如何调整 FILA,从而使得其能再次取得正向增长。

图 / 安踏官微

李宁高层则在财务数据沟通会上表示,公司毛利率下滑 5.9% 是公司主动进行战略调整的结果。 根据李宁公司执行董事兼联席行政总裁钱炜的说法,李宁的首要任务是在保证收入稳定的同时,保证利润和利润率的完成。“在此情况下,毛利率有所下降,是基于 3 月初疫情来临前提下进行有意识、战略性调整,来保证整个库存健康与稳定。” 但从细分渠道来看,导致其整体毛利率下滑的主要原因在于,高毛利的电子商务渠道以及直营渠道的销售占比出现了下滑。不仅如此,李宁公司还出现了存货、存货周转天数增加的情况。其中,公司上半年存货 19.76 亿元,相比去年同期 17.73 亿元,增长了一成;平均存货周转天数也从 2021 年上半年的 53 天上升至 55 天。 剥离掉外在因素,安踏的毛利率仍然要高于李宁,且高出了 12 个百分点。安踏在财报中将其归因于 DTC 模式。 从 2012 年开始,安踏在战略上效仿李宁,持续攻入下沉市场。2019 年,随着线下门店突破 10000 家,这一模式无法再带来更多溢出收益,安踏便开始进行渠道改革,推出 DTC(Direct to Consumer,直面消费者)模式,试图以此消除库存周转的风险性,突破 “库存周期”。 据一接近安踏的人士透露,安踏目前在全国 90% 以上的地区采用直营模式,DTC 转型后线下门店整体坪效在 1300 元 / 平方米,毛利稍高于 40%。 值得注意的是,安踏提倡的多品牌战略,其实效仿的是耐克、阿迪达斯这两大国际运动鞋服巨头。早在 1988 年,耐克就开启了 “买买买” 的发展之路,先后将 ColeHaan(时尚鞋服品牌)、Bauer(曲棍球鞋品牌)、Hurley(体育比赛和青年鞋服)等收入麾下。但与耐克不同的是,安踏主品牌的营收占比悬殊,收购的品牌反而成为集团主力军。

图 / 安踏

历年财报数据显示,耐克主品牌 NIKE 和阿迪达斯主品牌 ADIDAS,分别占集团总业绩的 80% 和 70% 左右,而多年以来 FLIA 对于安踏而言,已经起到半壁江山的作用。只不过,这个扛起大旗的业务现如今也遇到了困境,营收毛利率双降。 而被寄予新的增长曲线希望的户外高端品牌迪桑特,目前来看短时间内很难成为 “下一个 FILA”。 安踏试图靠收购品牌,多条腿走路,但除了一骑绝尘的斐乐,其他子品牌的销量还未达到真正的 “第三曲线” 体量。目前,在很多消费者眼中,安踏与耐克、阿迪达斯、彪马等国外运动品牌,依然有着巨大差距。 确实,虽然目前安踏在中国超过了耐克、阿迪达斯,但一个不能否认的事实是,安踏与两大国际巨头依然不是一个量级。 一方面,耐克一个财年收入已经达到了 400 亿美元以上,换成人民币将近 3000 亿元,依然是安踏营收的五六倍;阿迪达斯同样如此,今年上半年阿迪达斯营收同比增长 5% 至 108.97 亿欧元,换成人民币约为 740 亿元,是安踏的 2.8 倍;另一方面,耐克、阿迪达斯均是全球化经营,而安踏至今大本营仍在中国,买过来的品牌大多数均只有中国的经营权,正因如此,安踏至今营收构成里依然没有来自国际的收入。 并且两大国际巨头在研发上很舍得投入,每年研发费用占比接近 10%,常年保持在 7% 以上,与之相比安踏、李宁等中国运动鞋服品牌在研发上的投入占比少之又少,目前均小于 3%。 由此可见,安踏真正做到全面超越耐克,还有很长的一段路要走。来源:AI 财经社 微信号:aicjnews

评论已关闭